Riester Varianten: Klassische & fondsgebundene Rentenversicherung, Fondssparplan, Banksparplan

Themenübersicht

Jedes Finanzprodukt, das die Riester-Rente Zertifizierungsvoraussetzungen erfüllt, kommt für eine staatliche Riester-Förderung in Betracht. Angeboten werden die klassische Rentenversicherung, die fondsgebundene Rentenversicherung, der Fondssparplan und der Banksparplan. Bei allen Riester-Rente Produkten muss der Anbieter garantieren, dass die eingezahlten Beiträge und staatlichen Zulagen (abzüglich der Kosten) zu Beginn der Auszahlungsphase auf dem Riester-Konto zur Verfügung stehen. Das gilt jedoch nicht für den Zeitraum vor dem Renteneintritt. Bei z.B. einer vorzeitigen Auflösung des Vertrags sind Verluste durchaus möglich.

Jedes Finanzprodukt, das die Riester-Rente Zertifizierungsvoraussetzungen erfüllt, kommt für eine staatliche Riester-Förderung in Betracht. Angeboten werden die klassische Rentenversicherung, die fondsgebundene Rentenversicherung, der Fondssparplan und der Banksparplan. Bei allen Riester-Rente Produkten muss der Anbieter garantieren, dass die eingezahlten Beiträge und staatlichen Zulagen (abzüglich der Kosten) zu Beginn der Auszahlungsphase auf dem Riester-Konto zur Verfügung stehen. Das gilt jedoch nicht für den Zeitraum vor dem Renteneintritt. Bei z.B. einer vorzeitigen Auflösung des Vertrags sind Verluste durchaus möglich.

Auch Wohn-Riester lässt sich als eigenständiges Riester-Anlageprodukt betrachten. Es kann ein förderungsfähiger Wohn-Riester Bausparvertrag vorliegen. Oder die Wohn-Riester Förderung wird in Verbindung mit einem der anderen Riester-Rente Produkte genutzt. Aus diesen kann nach bestimmten Regeln Geld für eine eigene Immobilie entnommen werden.

Deutlich weniger verbreitet ist die durch Riester geförderte betriebliche Altersvorsorge – mit einer Pensionskasse, einem Pensionsfonds oder einer Direktversicherung als „Anlageprodukt“. Generell ist von einer Riester-Rente im Rahmen der betrieblichen Altersvorsorge abzuraten.

Welches ist die beste Riester-Rente?

Jede Anlageform hat letztlich Ihre Vorteile und Nachteile. Der Banksparplan und die klassische Rentenversicherung sind eher für risikoscheue Anleger und ältere Sparer geeignet. Eine höhere Rendite, aber auch ein höheres Risiko, bieten der Fondssparplan und die fondsgebundene Rentenversicherung. Eine ausführliche Beschreibung der Funktionsweise und eine Orientierung für wen welches Produkt geeignet ist, finden Sie, wenn Sie den entsprechenden Link auswählen.

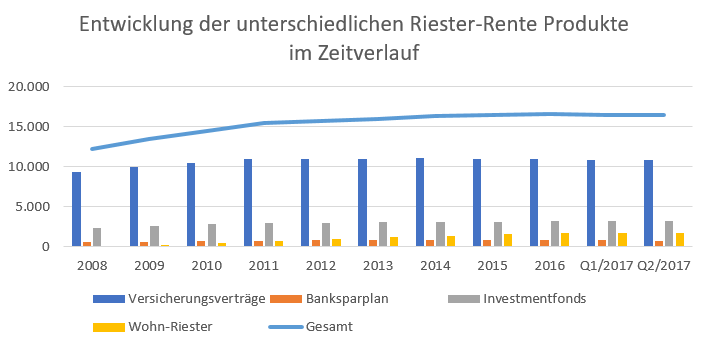

Grafik eigene Darstellung, Quelle Zahlen: bmas.de

I. Riester-Rentenversicherung (Klassische Rentenversicherung)

Eine Möglichkeit, das im Rahmen der Riester-Rente ersparte Geld anzulegen, ist die Rentenversicherung – oft auch als klassische Rentenversicherung bezeichnet. Der Versicherungsanbieter investiert das Geld der Sparer nach strengen gesetzlichen Regeln weitgehend risikolos (z.B. in Zinspapiere von Unternehmen, Städten und Staaten). Zusammen mit der fondsgebundenen Variante machen Riester-Rentenversicherungen einen Anteil von mehr als zwei Drittel der etwa 16 Millionen existierenden Riester-Verträge aus.

Eine Möglichkeit, das im Rahmen der Riester-Rente ersparte Geld anzulegen, ist die Rentenversicherung – oft auch als klassische Rentenversicherung bezeichnet. Der Versicherungsanbieter investiert das Geld der Sparer nach strengen gesetzlichen Regeln weitgehend risikolos (z.B. in Zinspapiere von Unternehmen, Städten und Staaten). Zusammen mit der fondsgebundenen Variante machen Riester-Rentenversicherungen einen Anteil von mehr als zwei Drittel der etwa 16 Millionen existierenden Riester-Verträge aus.

Rentenhöhe & Garantierte Mindestverzinsung

Über die bei jeder Riester-Rente gesetzlich garantierte Auszahlung der angesparten Einlagen hinaus bieten die Rentenversicherer eine Mindestverzinsung, welche nicht unterschritten werden darf. Den aktuell gültigen Zinssatz finden Sie in der folgenden Tabelle. Die eine oder andere Rentenversicherung bietet auch eine höhere Garantieverzinsung. Beim Riestern mit einer klassischen Rentenversicherung weiß man also genau, wie hoch die Mindestrente ausfallen wird.

Die tatsächliche spätere monatliche Riester-Rentenzahlung ergibt sich dann aus der Mindestverzinsung und den von der Versicherung mit dem Geld zusätzlich erwirtschafteten Überschüssen. Der Garantiezins gibt also nur die wirklich garantierte Mindestverzinsung an. Die echte Verzinsung dürfte bei den aktuell niedrigen Garantiezinsen in aller Regel deutlich höher liegen.

Mindestverzinsung einer klassischen Riester-Rentenversicherung

| Zinsatz gilt seit: | Garantiezins |

|---|---|

| 1.1.2017 | 0,9% |

| 1.1.2015 | 1,25% |

| 1.1.2012 | 1,75% |

| 1.1.2007 | 2,25% |

| 1.1.2004 | 2,75% |

| 1.7.2000 | 3,25% |

Nachteile von klassischen Riester-Rentenversicherungen

Ein Anbieterwechsel ist bei einer Riester-Rentenversicherung mit hohen Kosten verbunden. Je länger der Zeitraum ist, auf den die anfänglichen Abschlusskosten verteilt werden, desto geringer sind die Verluste durch einen vorzeitigen Wechsel des Anbieters. Vorgeschrieben ist eine Zeitspanne von mindestens 5 Jahren.

Klassische Rentenversicherungen können vergleichsweise hohe Kosten verursachen. Es gibt große Unterschiede zwischen den Anbietern, weshalb die Auswahl sehr wichtig ist. Die Abschlusskosten und die Verwaltungsgebühren werden von den Einzahlungen bzw. Zulagen abgezogen. In den Anfangsjahren verbleibt recht wenig von den staatlichen Zulagen. Erst längerfristig wird eine attraktive Rendite erreicht.

Für wen ist die klassische Rentenversicherung geeignet?

Klassische Riester-Rentenversicherungen sind insbesondere für 40-50 jährige geeignet, sowie für sicherheitsbewusste Sparer mit dem Wunsch, Ihre (Mindest-) Rentenhöhe möglichst genau planen zu können. Man sollte sich zudem sicher sein, dass der Vertrag nicht nach kurzer Zeit gewechselt werden soll und die Sparleistung langfristig durchgehalten werden kann.

Andernfalls sollte ein ebenfalls sehr gut vorhersehbarer und konservativer Riester-Banksparplan in Betracht gezogen werden. Höhere Renditen lassen sich mit einem Riester-Fondssparplan erzielen, welcher aufgrund der Schwankungen am Kapitalmarkt bis etwa 45 Jahre geeignet ist.

II. Fondsgebundene Riester-Rentenversicherung (Riester-Fondspolice)

Bei der fondsgebundenen Riester-Rente wird das Geld zu einem Teil in Aktienfonds, Rentenfonds oder eine Mischung aus diesen angelegt. Der restliche Teil fließt, gerade in den ersten Jahren, in sichere Anlagen, um der gesetzlich vorgeschriebenen Kapitalgarantie gerecht zu werden. Denn bei jeder Riester-Rente müssen bei Renteneintritt zumindest das eingezahlte Kapital und die geleistete staatliche Riester-Förderung zur Verfügung stehen. Für den Fondsanteil kann der Anleger zwischen den verschiedenen Fonds wählen, die der Anbieter im Angebot hat.

Bei der fondsgebundenen Riester-Rente wird das Geld zu einem Teil in Aktienfonds, Rentenfonds oder eine Mischung aus diesen angelegt. Der restliche Teil fließt, gerade in den ersten Jahren, in sichere Anlagen, um der gesetzlich vorgeschriebenen Kapitalgarantie gerecht zu werden. Denn bei jeder Riester-Rente müssen bei Renteneintritt zumindest das eingezahlte Kapital und die geleistete staatliche Riester-Förderung zur Verfügung stehen. Für den Fondsanteil kann der Anleger zwischen den verschiedenen Fonds wählen, die der Anbieter im Angebot hat.

Echte Riester-Fondspolicen vs. Hybridangebote

Bei einer reinen Fondspolice erhält der Riester-Sparer nur die gesetzlich vorgeschriebene Kapitalgarantie. Eine Mindestverzinsung von 0,9 Prozent, wie bei einer klassischen Riester-Rentenversicherung, existiert nicht. Bei Mischformen, den sogenannten „Hybridprodukten“, garantiert der Anbieter auch diese Mindestverzinsung. Nur die Überschüsse die über die Mindestverzinsung hinaus erwirtschaftet werden, werden in Fonds investiert.

Nachteile der fondsgebundenen Riester-Rente

Riester-Fondspolicen sind in großem Umfang am Markt verfügbar. Durch den Versicherungscharakter fallen jedoch recht hohe Abschlusskosten und Verwaltungskosten an, ohne dass ein wesentlicher Vorteil für den Kunden besteht. Riester-Fondssparpläne hingegen bieten tendenziell eine vergleichbare oder bessere Renditeleistung bei geringeren Kosten. Riester-Rentenversicherungen wiederum bieten eine höhere Sicherheit bei vergleichbaren Kosten.

Für wen lohnt sich das Produkt?

Die fondsgebundene Riester-Rente ist geeignet für risikoorientierte und jüngere Anleger, die von den hohen Renditechancen einer langfristigen Fondsanlage profitieren wollen. Doch wie bereits gesagt: Riester-Fondssparpläne sind aufgrund der niedrigeren Abschluss- & Verwaltungskosten in vielen Fällen die bessere Wahl. In einigen Fällen findet sich jedoch ein Anbieter einer Riester-Fondspolice mit geringen Verwaltungs- & Abschlusskosten. So ein Vertrag kann dann durchaus in Betracht gezogen werden.

Fazit: Für konservativere Anleger lohnt es eher, sich über die klassische Riester-Rentenversicherung zu informieren. Anleger die an „Ökofonds“ interessiert sind, haben in vielen Fällen keine andere Wahl, als auf eine Fondspolice zurückzugreifen.

III. Der Riester-Rente Banksparplan

Bei einem Riester-Banksparplan investiert der Riester-Rente Anbieter das eingezahlte Geld nahezu risikolos. Ein vorzeitiger Ausstieg kann nicht zu einem Verlust durch zwischenzeitlich gesunkene Kurse führen. Daher ist nicht nur ein Kapitalerhalt zum Ablauf, sondern meist auch eine Verzinsung garantiert. Die jährlichen Zinsen auf Eigenleistung & Zulagen sind dabei insbesondere abhängig vom Leitzins der EZB. Je nach Vertrag können Sie für kürzere oder längere Zeiträume fest garantiert sein.

Bei einem Riester-Banksparplan investiert der Riester-Rente Anbieter das eingezahlte Geld nahezu risikolos. Ein vorzeitiger Ausstieg kann nicht zu einem Verlust durch zwischenzeitlich gesunkene Kurse führen. Daher ist nicht nur ein Kapitalerhalt zum Ablauf, sondern meist auch eine Verzinsung garantiert. Die jährlichen Zinsen auf Eigenleistung & Zulagen sind dabei insbesondere abhängig vom Leitzins der EZB. Je nach Vertrag können Sie für kürzere oder längere Zeiträume fest garantiert sein.

In unruhigen Börsenzeiten hat ein Banksparplan den Vorteil einer hohen Sicherheit und Kalkulierbarkeit – auf der anderen Seite ist damit natürlich auch die Höhe der möglichen Rendite begrenzt. Banksparpläne eignen sich insbesondere für risikoscheue Anleger und bei kürzeren und vielleicht noch mittleren Laufzeiten – in etwa ab einem Alter von mehr als 45 Jahren.

Banksparpläne haben keine bzw. nur eine geringe Abschlussprovision und geringe Verwaltungskosten. Der spätere Wechsel in ein anderes Riester-Produkt ist daher einfacher und mit geringeren Kosten verbunden als bei anderen Produkten. Auch wenn absehbar zu einem späteren Zeitpunkt Kapital für Wohn-Riester entnommen werden soll, ist ein Banksparplan eventuell eine gute Wahl.

Bei Riester-Banksparplänen sollten Sie darauf achten, die Bedingungen Ihres Anbieters für die exakte „Verrentung“ im Alter zu prüfen und sich genau erklären lassen. Genau hinsehen sollten Sie trotz des einfachen Grundprinzips von Banksparplänen zudem bei der Kostenkalkulation, „Bonusleistungen“ und sonstigen Garantieleistungen. Denn diese können eventuell irreführend sein.

Umwandlung bei Renteneintritt

Damit der Banksparplan die staatlichen Riester-Rente Zertifizierungsvoraussetzungen erfüllt, muss die Zahlung einer lebenslangen Leibrente durch den Anbieter garantiert werden. Da nicht vorhersehbar ist, wie lange der Riester-Sparer lebt, wird der Riester-Banksparplan bei Renteneintritt in eine Riester-Rentenversicherung umgewandelt (man spricht auch von einer „Verrentung“). Alternativ ist auch ein Auszahlungsplan bis zum 85. Lebensjahr mit anschließender Rentenversicherung gesetzlich zulässig. Wie bei allen Riester Varianten können zu Rentenbeginn einmalig 30% des Kapitals entnommen werden.

Nachteile eines Riester-Rente Banksparplans

Für diese Riester-Variante gibt es eine vergleichsweise geringe Verfügbarkeit. Einige Angebote sind nur lokal verfügbar. Typischerweise gibt es die Banksparpläne nur direkt bei einigen lokalen Sparkassen sowie Volks- & Raiffeisenbanken. Wohl auch wegen der fehlenden Abschlussprovisionen und der sehr geringen Verwaltungskosten. Die Zinsen sind begrenzt und bei den aktuell sehr niedrigen Zinsen hat der Banksparplan trotz seiner Flexibilität viel von seiner früheren Attraktivität eingebüßt. Viele der ohnehin wenigen Anbieter haben Anfang 2017 den Vertrieb von Riester-Banksparplänen ganz eingestellt und führen nur noch bestehende Verträge weiter.

Für wen lohnt sich das Produkt?

Wie bereits erwähnt ist ein Banksparplan etwa ab einem Alter von 50+ Jahren geeignet. Für Sparer im Alter von 40-50 Jahren, die eine hohe Planungssicherheit wünschen, könnte eher eine Riester-Rentenversicherung in Betracht kommen. Bei dieser steht im Gegensatz zum Banksparplan bereits die garantierte Mindestrente fest. Eine höhere Rendite, aber auch ein höheres Risiko, bietet ein Riester-Fondssparplan, wobei dieser tendenziell nur bis etwa zum Alter von 45 Jahren zu empfehlen ist. Wer voraussichtlich Geld für Wohn-Riester entnehmen möchte, aber sich nicht auf ein spezielles Wohn-Riester Produkt festlegen möchte, kann einen Banksparplan in Erwägung ziehen.

IV. Riester-Rente Fondssparplan

Anfangs wenig beliebt, machen Riester-Fondssparpläne in den letzten Jahren weitgehend stabil einen Anteil von etwa 20% an den abgeschlossenen Riester-Verträgen aus. Sie sind aus verschiedenen Gründen gerade für jüngere Sparer eine attraktive Anlagevariante. Der wesentliche Grund: Fondssparpläne versprechen langfristig eine hohe Renditechance bei begrenztem Risiko. Durch die gesetzlichen Vorgaben steht jedem Sparer zum Rentenantritt zumindest das eingezahlte Kapital inklusive aller erhaltenen staatlichen Zulagen zur Verfügung.

Anfangs wenig beliebt, machen Riester-Fondssparpläne in den letzten Jahren weitgehend stabil einen Anteil von etwa 20% an den abgeschlossenen Riester-Verträgen aus. Sie sind aus verschiedenen Gründen gerade für jüngere Sparer eine attraktive Anlagevariante. Der wesentliche Grund: Fondssparpläne versprechen langfristig eine hohe Renditechance bei begrenztem Risiko. Durch die gesetzlichen Vorgaben steht jedem Sparer zum Rentenantritt zumindest das eingezahlte Kapital inklusive aller erhaltenen staatlichen Zulagen zur Verfügung.

Anlage des Kapitals, Rendite und Auszahlung der Rente

Bei einem Fondssparplan wird das Geld verstärkt in Aktienfonds und in Rentenfonds investiert. Ein Fondssparplan bietet von allen Riester-Anlageprodukten die Chance auf die beste Verzinsung. Dabei gilt: Je höher der Anteil an Aktien im Vergleich zu Rentenfonds ist, desto höher ist auch die mögliche Rendite. Je nach aktueller Lage am Kapitalmarkt sind bei dieser Anlageform bis zu zweistellige jährliche Renditen durch Zinsen, Kursgewinne und Dividenden möglich.

In der Auszahlungsphase erfolgt eine Umwandlung des Fondssparplans in eine Riester-Rentenversicherung. Bis zum 85. Lebensjahr kann die Auszahlung auch in Form eines Auszahlungsplans erfolgen. Erst danach ist zur Absicherung des „Langlebigkeitsrisikos“, eine „Verrentung“ verpflichtend. Wie beim Riester-Banksparplan sind die genauen Bedingungen und exakten Konditionen in der Auszahlungsphase leider in den meisten Verträgen (aktuell) nur in recht allgemeiner Form geregelt.

Nachteile Riester-Fondssparplan

Die Chance auf eine höhere Rendite ist auch immer mit einem höheren Risiko verbunden. Eine garantierte Mindestverzinsung wie bei einer Riester-Rentenversicherung ist nicht vorgesehen. Obwohl das gesamte aufgebaute Sparguthaben bei Rentenbeginn durch den Anbieter garantiert werden muss, gilt dies nicht durchgehend für die Ansparphase. Zum Beispiel bei einem Anbieterwechsel oder einer Kündigung des Vertrags können durchaus reale Verluste entstehen, wenn die Kurse zu diesem Zeitpunkt niedrig sind. Das kann im schlimmsten Fall bis zum Totalverlust des angesparten Kapitals führen.

Für wen lohnt der Riester-Fondssparplan?

Besonders interessant ist dieses Produkt für jüngere Riester-Sparer bis etwa 45 Jahre. Über lange Zeiträume bis zur Rente sind erfahrungsgemäß die Auswirkungen von zwischenzeitlichen Kursschwankungen weitgehend überschaubar. Eine Garantie gibt es nicht, aber für den schlimmsten Fall bleibt zumindest die Kapitalgarantie auf den Rentenbeginn bezogen. Ältere Sparer, die das Risiko nicht scheuen, können ebenfalls über einen Riester-Fondssparplan nachdenken. Verbleiben nur noch wenige Jahre bis zur Rente, sollte jedoch eher eine Riester-Rentenversicherung oder ggf. ein Riester-Banksparplan in Betracht gezogen werden.

V. Wohn-Riester Vertrag: Grundlagen, Vorteile und Nachteile

Das Thema Wohn-Riester ist interessant für alle, die vorhaben, sich selbstgenutztes Wohneigentum zuzulegen. Neben den bisher vorgestellten Varianten gibt es spezielle Wohn-Riester Verträge. Aber auch aus allen anderen Riester-Verträgen lässt sich im Rahmen von einigen Regeln Geld für eine selbstgenutzte Immobilie entnehmen.

Das Thema Wohn-Riester ist interessant für alle, die vorhaben, sich selbstgenutztes Wohneigentum zuzulegen. Neben den bisher vorgestellten Varianten gibt es spezielle Wohn-Riester Verträge. Aber auch aus allen anderen Riester-Verträgen lässt sich im Rahmen von einigen Regeln Geld für eine selbstgenutzte Immobilie entnehmen.

Die ersparte Summe und die Zulagen können als wichtiger Baustein in der Immobilienfinanzierung die Eigenkapitalbasis vergrößern oder in die laufende Tilgung fließen. So erhält der Sparer bessere Zinsen oder ein Kauf wird sogar erst möglich. Ein großer Vorteil von Wohn-Riester ist, dass der Riester-Sparer schon weit vor der Rente von der staatlichen Förderung profitieren kann – bereits mit dem Bau oder Kauf der Immobilie.

Allerdings gibt es auch gewichtige Nachteile. Das aus der Rentenvorsorge entnommene Geld wird verzinst. Die Gesamtsumme muss mit Renteneintritt dann versteuert werden. Außerdem steht dann zwar eine Immobilie zur Verfügung, jedoch keine zusätzlichen monatlichen Renteneinnahmen.

Umfassende Details zu einem Wohn-Riester Vertrag finden Sie im Abschnitt „Wohn-Riester – Was ist die Riester Eigenheimrente?„.

Für wen lohnt ein Wohn-Riester Vertrag?

Insbesondere ist Wohn-Riester für Sparer bis zu 40 Jahren interessant, die sich selbstgenutztes Wohneigentum anschaffen wollen. Inzwischen darf nicht nur die Riester-Rente im Ausland lebend bezogen werden, auch das selbstgenutzte Wohneigentum kann im europäischen Ausland bewohnt werden. Das macht Wohn-Riester nun auch für alle interessant, die sich nicht auf Deutschland festlegen wollen. Interessant können die Möglichkeiten von Wohn-Riester auch für ältere Sparer sein, die ihr Guthaben aus einem normalen Riester-Rente Vertrag nutzen wollen, um die Tilgung ihres Kredits zu beschleunigen oder die Rahmenbedingungen für einen altersgerechten Umbau erfüllen.